Você sente que o dinheiro nunca é suficiente, mesmo quando sua renda aumenta? Isso pode não ser falta de ganho, mas sim a presença de hábitos financeiros silenciosos que corroem sua liberdade pouco a pouco. Em tempos de consumo desenfreado, crédito fácil e promessas de riqueza rápida, muitos brasileiros acabam presos em ciclos de endividamento e frustração.

Este artigo revela os 5 principais hábitos que sabotam sua vida financeira — e o mais importante: mostra como substituí-los por atitudes saudáveis e lucrativas. Se você quer viver com mais controle, tranquilidade e conquistar sua liberdade financeira, este conteúdo é para você.

Seção 1 — Viver no Crédito: A Armadilha do Dinheiro que Não É Seu

Por que esse hábito é tão perigoso?

O uso excessivo do cartão de crédito e do cheque especial é uma armadilha comum para quem busca “aliviar” o orçamento ou manter um padrão de consumo fora da realidade. O grande problema é que esses recursos não são uma extensão do seu salário — são empréstimos com juros altos embutidos. Ao contrário do que muitos pensam, o limite do cartão não é dinheiro disponível, e sim uma dívida futura.

Consequências práticas:

Pagamento de juros abusivos (em média 12% ao mês no rotativo do cartão).

Comprometimento do orçamento com parcelas longas e acumuladas.

Dificuldade em visualizar o real impacto das compras no saldo mensal.

Como corrigir esse hábito:

Defina um limite de uso mensal no cartão (ex: até 30% da renda líquida).

Desative a função de pagamento por aproximação, que incentiva o gasto por impulso.

Use o cartão apenas para compras planejadas e à vista, aproveitando o benefício do controle e das milhas, sem cair nos juros.

Sempre que possível, pague o valor total da fatura, nunca o mínimo.

Ferramentas recomendadas:

Mobills: app completo com alertas de gastos no cartão.

Minhas Economias: controle por categorias e metas de limite.

Seção 2 — Gastar Mais do que Ganha: O Inimigo Número 1 do Progresso

Como esse hábito se instala?

Quando uma pessoa não conhece seu custo de vida real, é comum gastar com base na sensação momentânea de poder aquisitivo. Isso inclui pequenos luxos diários que somam no final do mês: delivery, streamings, roupas parceladas e idas ao mercado sem lista.

Esse hábito muitas vezes nasce da cultura do imediatismo e da comparação social. A pressão de “ter agora” e manter um estilo de vida semelhante ao dos amigos ou influenciadores pode empurrar até quem tem boa renda para o vermelho.

Sinais de alerta:

Usar o crédito para cobrir despesas básicas.

Falta de sobra no final do mês, mesmo com aumentos de salário.

Sensação constante de estresse financeiro.

Como corrigir esse hábito:

Faça um diagnóstico financeiro de 30 dias: anote cada gasto, mesmo os centavos.

Organize os gastos fixos e variáveis com a regra 50-30-20:

50% para necessidades (moradia, alimentação, transporte).

30% para desejos (lazer, compras, supérfluos).

20% para objetivos (reserva, dívidas, investimentos).

Tenha uma planilha simples ou app de acompanhamento diário.

Exercício prático:

Crie um “desafio do zero gasto” por 7 dias. Evite qualquer compra não essencial. Isso ajuda a tomar consciência dos gatilhos de consumo e fortalecer o autocontrole.

📉 Seção 3 — Ignorar o Planejamento Financeiro

Por que o planejamento é essencial?

Sem metas financeiras, é impossível tomar decisões estratégicas. O planejamento não é sobre cortar tudo e viver com restrição — é sobre ter clareza, direção e controle.

Você pode viver 10 anos recebendo bem e continuar sem patrimônio algum. Por quê? Porque não existe um plano que oriente seus passos.

O que acontece sem planejamento:

Você vive apagando incêndios.

Não consegue formar reserva ou investir.

Fica refém de imprevistos e dívidas emergenciais.

Como corrigir esse hábito:

Defina metas claras e reais: quitar uma dívida, guardar R$1.000 em 6 meses, investir 10% da renda.

Crie um orçamento mensal inteligente, com categorias fixas e variáveis.

Estabeleça um fundo de emergência: comece com R$500 e evolua até 3 a 6 meses de despesas fixas.

Marque um “dia do dinheiro” por mês: reveja gastos, trace metas e ajuste rotas.

Ferramentas que ajudam:

Planner financeiro impresso ou digital.

Aplicativos como Organizze e Realize.

🎓 Dica complementar: Cursos como “Finanças para Leigos” ou “Educação Financeira Pessoal” disponíveis na Hotmart ou Udemy trazem uma visão prática e acessível.

🧾 Seção 4 — Não Acompanhar seus Gastos em Tempo Real

Por que isso prejudica tanto?

Controlar o dinheiro de cabeça ou “mais ou menos” é o caminho mais rápido para o descontrole. Gastos pequenos, como delivery, cafés ou aplicativos, passam despercebidos. Quando somados, consomem uma fatia considerável do orçamento mensal.

O que esse hábito causa:

Surpresas negativas no extrato bancário.

Sensação de descontrole e arrependimento constante.

Dificuldade em economizar ou planejar.

Como corrigir esse hábito:

Anote imediatamente cada gasto em um caderno ou app (ex: “gastei R$12 com lanche”).

Use categorias por cor ou ícones para facilitar a leitura visual dos gastos.

Programe alertas de limite por categoria no banco ou no app.

Revise semanalmente seus gastos para tomar decisões com base em dados reais.

Ferramentas recomendadas:

Guiabolso (com integração bancária).

Mobills (gráficos fáceis de interpretar).

🧠 Dica comportamental: Associe o registro de gastos a um hábito diário, como o café da manhã ou o fim do expediente. A repetição torna o controle automático.

🎯 Seção 5 — Não Investir ou Deixar Dinheiro Parado na Poupança

Qual o problema da poupança?

Embora segura, a poupança rende menos que a inflação em muitos momentos. Isso significa que seu dinheiro perde valor com o tempo. Deixar tudo nela é como colocar sua grana para “dormir”, enquanto poderia estar trabalhando para você.

Riscos de não investir:

Perda de poder de compra a longo prazo.

Impossibilidade de formar patrimônio.

Dependência da renda ativa (trabalho) por toda a vida.

Como corrigir esse hábito:

Estude o básico da renda fixa: comece com Tesouro Direto, CDBs e Fundos Simples.

Use simuladores para entender o rendimento real e comparar com a inflação.

Crie metas para cada investimento: reserva de emergência, viagem, aposentadoria.

Defina uma quantia fixa por mês (ex: R$100) e trate como conta fixa a pagar.

Dica para começar com segurança:

Tesouro Selic: ideal para iniciantes.

CDBs com liquidez diária e rentabilidade acima do CDI.

📘 E-book sugerido: “Primeiros Passos no Mundo dos Investimentos” – disponível gratuitamente para download no nosso portal.

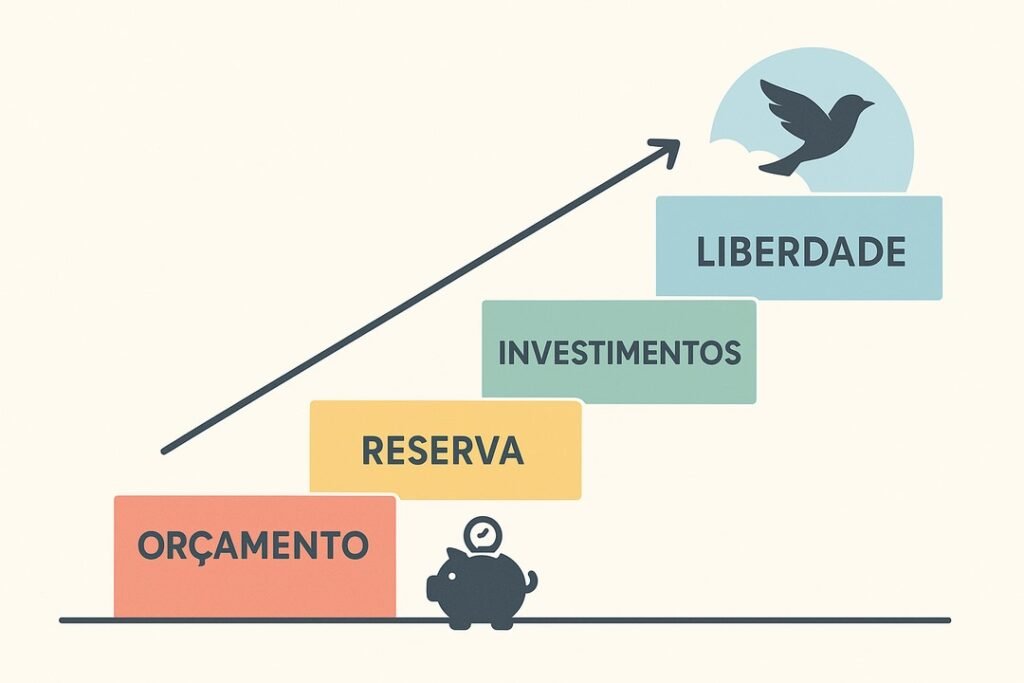

Conclusão: Mude Hábitos, Transforme sua Vida Financeira

Mudar a vida financeira começa com a mudança de comportamento. Identificar e eliminar hábitos ruins é o primeiro passo para conquistar tranquilidade, segurança e liberdade.

Você não precisa de um aumento de salário para começar — basta reorganizar sua mente e suas ações com inteligência e constância.

Aproveite este conteúdo para revisar seus padrões, aplicar as dicas práticas e acessar nossos materiais gratuitos e cursos recomendados. Sua nova fase financeira começa agora.

👉 Continue sua jornada: Acesse nossos eBooks, cursos e posts relacionados. Cada clique é um passo rumo à sua liberdade financeira.

📚 FAQ – Perguntas Frequentes

1. Qual é o primeiro passo para organizar minhas finanças?

O ideal é começar pelo mapeamento dos gastos. Durante 30 dias, anote tudo que entra e sai. Esse diagnóstico revela onde estão os desperdícios e permite criar um plano realista.

2. Como evitar o uso compulsivo do cartão de crédito?

Evite compras por impulso, desative o pagamento por aproximação, e use o cartão apenas com limite predefinido. Se possível, use o débito para despesas variáveis e o crédito apenas para planejamentos.

3. Vale a pena investir com pouco dinheiro?

Sim. Hoje é possível investir a partir de R$1 com segurança em plataformas como Tesouro Direto e bancos digitais. O importante é começar o quanto antes para criar o hábito e aproveitar os juros compostos.

4. Pagar dívidas ou investir primeiro?

Depende da taxa de juros da dívida. Se for superior à rentabilidade dos investimentos (como cartão e cheque especial), priorize quitar. Caso contrário, pode equilibrar os dois.

5. Quais apps são bons para controle financeiro?

Mobills, Organizze, Guiabolso e Minhas Economias são ótimos para controle diário e planejamento. A maioria possui versão gratuita com recursos completos para iniciantes.

📌 Resumo Final do Conteúdo

Este artigo revelou os cinco principais hábitos que destroem a vida financeira da maioria das pessoas — e, mais importante, como você pode substituí-los por práticas sustentáveis. Desde o uso do crédito até a falta de planejamento e investimentos, cada comportamento analisado aqui impacta diretamente sua liberdade, segurança e qualidade de vida. Com dicas simples, ferramentas acessíveis e exemplos práticos, você agora tem o que precisa para iniciar sua transformação financeira.

Organizar seu dinheiro não é sobre restrição, mas sim sobre liberdade. Comece hoje, avance com consistência, e você verá os resultados em sua conta — e na sua paz interior.